この記事では固定資産税評価額と課税標準額の主な違いや、課税標準額の負担を軽減する特例について解説をしていきます。

- 固定資産税評価額と課税標準額の違いが分からない

- 固定資産税の軽減措置を利用したいが、どんなものがあるのか分からない

上記のようなお悩みを抱えている人は少なくありません。この記事では、固定資産税の軽減措置の概要や注意点も詳しく解説していきます。

この記事で分かること

- 固定資産税評価額と課税標準額の主な違い

- 課税標準額の負担を軽減する特例

- 固定資産税の軽減措置

- 固定資産税の軽減措置を受ける際の注意点

【あわせて読みたい】

▶︎固定資産税評価額とは?調べ方や計算方法もわかりやすく解説

もくじ

固定資産税評価額と課税標準額の主な違い

固定資産税において、基本的には一部の例外を除き、固定資産税評価額と課税標準額は同じです。例えば、家屋の固定資産税評価額と課税標準額は同様に分類されます。

一方で、土地の場合は住宅用地に対する特例措置や負担調整措置などにより調整されるので、課税標準額が固定資産税評価額よりも小さくなることがあります。

土地のケースでは、固定資産税評価額と課税標準額を混同しないように注意しましょう。

課税標準額の調べ方

通常、土地の課税標準額は公示価格の約70%で設定されています。固定資産税の大まかな額を知りたい場合、この割合を覚えておくと便利です。

課税標準額を確認する方法は、主に以下2つがあります。

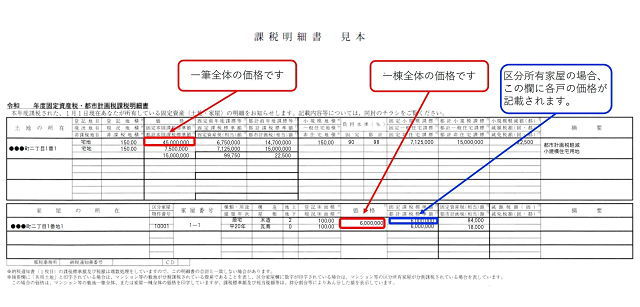

- 固定資産税課税明細書の確認:毎年、自宅に郵送される

- 市区町村役場での確認:市税事務所や役場に設置されている納税課で固定資産税評価証明書を取得

固定資産税評価額の決まり方

土地や建物の固定資産税評価額を知りたい場合は、毎年送付される固定資産税の納税通知書に付属している”課税明細書”を参照してください。

課税明細書には、家の固定資産税評価額が記載されています。

課税標準額の負担を軽減する特例

課税標準額の負担を軽減する特例として、主に以下の2つがあります。

- 小規模住宅用地

- 一般住宅用地

なお、上記は主に土地に適用される特例です。

小規模住宅用地

「小規模住宅用地」とは、一戸建てがたつ土地の200㎡までの範囲を指します。固定資産税の計算基準である課税標準額は、土地の固定資産税評価額の1/6で決定されます。

例えば、以下のケースでシミュレーションしてみましょう。

【シミュレーション条件】

● 一戸建て

● 150㎡の小規模住宅用地

● 固定資産税評価額:4,800万円

上記の条件では、土地全体が小規模住宅用地に該当するため、課税標準額は4,800万円の1/6となり、800万円です。

一般住宅用地

「一般住宅用地」とは、一戸建てのある土地で、面積が200㎡を超える部分について、家の床面積の10倍までを指します。土地における固定資産税の基礎となる課税標準額は、固定資産税の評価額の1/3に設定されています。

例えば、以下の条件で課税標準額・固定資産税をシミュレーションしてみましょう。

【シミュレーション条件】

● 一戸建て

● 土地の面積:300㎡

● 固定資産税評価額:1,800万円

300㎡のうち、特例は以下のように区分されます。

● 小規模住宅用地:200㎡

● 一般住宅用地:100㎡

課税標準額は、それぞれ下記のように計算できます。

● 小規模住宅用地:1800万円 × (200㎡/300㎡) × (1/6) = 200万円

● 一般住宅用地:1800万円 × (100㎡/300㎡) × (1/3) = 200万円

最終的な課税標準額は合計値であるため、200万円 + 200万円 = 400万円となります。

固定資産税の軽減措置

固定資産税の軽減措置について、以下の3つのケースを解説します。

- 新築住宅に係る税額の減額措置

- 住宅用地の特例

- リフォーム減税

固定資産税を少しでも安く済ませるためにも、一つひとつ確認しておきましょう。

新築住宅に係る税額の減額措置

新しい住宅を建てた場合に、税額の軽減を受けることができるケースがあります。軽減措置の適用を受けることができるのは、2024年3月31日までに完成した新築の住宅が対象です。

新築の家を買った後、固定資産税が通常の半額になる期間があります。税額軽減が適用される期間は、下記のように住宅のタイプによって異なります。

- 一戸建て住宅:新築後3年間

- マンション:5年間

ただし、軽減措置を受けるためには、住居の床面積が50〜280㎡が条件となるので、注意が必要です。

住宅用地の特例

家が建てられている住宅用地(※)については、土地に課せられる固定資産税が削減されます。

前述のとおり、200㎡以下の住宅用地は小規模住宅用地と呼ばれ、課税標準額が1/6に軽減されることで、固定資産税が安くなります。一方で、200㎡を超える住宅用地は一般住宅用地とされ、1/3に軽減されます。

ただし、建物が住宅として使用されなくなったり、土地が更地となったりするケースでは、軽減措置は適用されません。

※土地のなかでも、居住目的で使用される用地のこと

リフォーム減税

リフォームを行った場合、内容に応じて固定資産税が下がることがあります。減税が適用されるリフォームの種類は、主に以下の4種類です。

- 耐震改修

- 省エネ

- バリアフリー化

- 長期優良住宅への改修

リフォームを実施した翌年度に限り、固定資産税の減額が適用されます。 具体的な減額の割合は以下をご参考ください。

| 種類 | 減額割合 |

| 耐震リフォーム | 固定資産税の1/2 |

| 省エネリフォーム | 固定資産税の1/3 |

| バリアフリーリフォーム | 固定資産税の1/3 |

| 長期優良住宅化リフォーム | 固定資産税の2/3 |

対象は2024年3月末までに完成した住宅、かつ工事が終わった後3ヶ月以内の申告が求められます。

申請までの期限が短い傾向にあるので、リフォーム減税を利用する予定がある場合は速やかに手続きを進めなければなりません。

固定資産税の軽減措置を受ける際の注意点

ここでは、固定資産税の軽減措置を受ける際の注意点を3つ紹介します。

- 特定空き家にならないように注意する

- 税額を間違えないように注意する

- 申請期限を把握しておく

軽減措置を受けようとして「手続きを進めてみたら上手くいかなかった」という事態にならないためには、事前に注意点を把握することが大切です。

特定空き家にならないように注意する

家が空き家になり、さらに自治体によって「特定空き家」と認定された場合、税額の軽減などの恩恵を受けることができません。場合によっては、罰則が課される可能性もあります。

ただし、空き家になったからといって、すぐに特定空き家に分類されるわけではありません。例えば、家が倒壊する危険がある、もしくは周囲に悪影響を及ぼしている場合に限り、自治体から管理の改善を求める通知が届きます。

一般的には、通知を放置し続けた場合に「特定空き家」として指定される可能性があります。特定空き家にならないためにも、所有者としての責任を果たし、不動産の価値を維持することが大切です。

不動産を早期に売却したい場合、ポータルサイトなどの一括査定サービスを利用することで、より早く・高く売れる可能性が高まります。

税額を間違えないように注意する

税額を間違えないように注意することも、固定資産税の軽減措置を受ける際に注意すべきポイントです。各市町村区から郵送される、納税通知書を慎重に確認することが重要です。

例えば、以下のようなケースで計算に誤りが生じているおそれがあります。

- 本来は農地であるにもかかわらず住宅用地として課税されているケース

- 住宅用地の課税適用を申請していたにもかかわらず、適用されていないケース

誤った税額で通知されていた場合、該当する市町村に申告しましょう。

過払いがあった場合は、余分に支払われていた分だけ返金されます。万が一、税額に関する疑問や不明点があれば、近くの市町村に問合せてみると良いでしょう。

申請期限を把握しておく

申請期限を逃してしまうと、軽減措置が受けられなくなり、本来よりも多くの税金を支払うことになってしまう場合があります。

軽減措置を利用できない場合、支払う固定資産税は通常の3〜4倍に増加する可能性があります。期限内に申請を行っても、手続きが完了していないと軽減措置は適用されません。

そのため、何かしらの不備が発生した場合に備え、修正が可能なように余裕をもって申請することがポイントです。

申告の締め切りについて不明であれば、居住する市町村の窓口にて確認しましょう。

固定資産税評価額と課税標準額に関するよくある質問

最後に、固定資産税評価額と課税標準額に関するよくある質問を紹介します。

- 地目によって固定資産税が高くなることはある?

- 固定資産税評価額が「7割」なのはなぜ?

- 固定資産税から評価額は逆算できる?

あらかじめ疑問点を解消して、手続きをスムーズに進めましょう。

地目によって固定資産税が高くなることはある?

地目によって、固定資産税は高くなることがあります。例えば、建物を撤去して土地を更地にするケースです。

固定資産税が高くなる理由として、住宅が建っていた土地に適用されていた住宅用地の特例制度を利用できなくなる点が挙げられます。

住宅用地の特例は、前述のとおり「建物が存在する住宅用の土地」に固定資産税の減税措置を適用する制度です。

土地から建物を取り除き更地にすると、税金の軽減措置が適用されなくなり、固定資産税の負担が急増するおそれがあります。

固定資産税評価額が「7割」なのはなぜ?

固定資産税の評価額が土地や建物の市場価格の7割に設定されているのは、税金を公平にしやすくするためです。

売買する時の価格を指す”市場価格”は、タイミングによって変動します。例えば、ある年は不動産の価格がとても高いかもしれませんが、次の年には下がることがあるでしょう。

税金を計算する時、市場価格の全額を基準にしてしまうと、不動産の価格が急激に上がった時には税金も大幅に増えてしまい、家や土地の所有者にとっては大きな負担となります。

また市場価格が下がった時には、自治体が収入を予測しにくくなり、予算計画が立てづらくなります。市場価格の全額ではなく、一定の割合を基に税金を計算することで、不動産市場の価格変動による税金の大幅な変動を抑え、安定した税収を確保できる仕組みです。

7割に設定しておくことで所有者には払いやすく、自治体には計画しやすいメリットが生まれます。

固定資産税から評価額は逆算できる?

固定資産税評価額は、固定資産税を計算するための不動産の価値を指します。

以下の式を用いて固定資産税から評価額を求めることもできますが、得られる値は実際の評価額と大きく異なるケースがあるのでおすすめできません。

固定資産税額÷1.4%=固定資産税評価額

※参考:固定資産税の概要|総務省

※標準税率は1.4%が一般的であるものの、1.5%や1.6%など、異なる税率を設定している自治体も一定数存在する

実際には、”固定資産税評価額”が必ずしも課税額に直結しないケースもあります。

特に、住宅が建つ宅地では、最大で1/6まで特例が適用されるため、逆算した評価額が実際とは異なる場合もあるでしょう。

固定資産税評価額と課税標準額の違いを理解しよう

通常、建物における固定資産税評価額と課税評価額は同様の扱いですが、土地の場合は用途に応じて異なる場合があります。

住宅用地のように特定の用途で利用されている土地では、課税標準額が評価額よりも低く設定されることがあります。

土地や建物が税額軽減の対象になっているかどうかを確認し、該当する場合は適切な申請を行った方が良いでしょう。

また、対象となるかどうかを自分で確認し、必要な手続きは期限内に自身で申告する必要があります。納税通知書を受取った際は、まず内容を確認しましょう。

自宅の売却を検討している場合や、どのような制度を利用できるか不明な場合は、専門家に相談することも手段の1つです。

LIFULL HOME'Sの不動産一括査定では、複数の不動産会社に一括で査定を依頼できます。不動産会社ごとの特徴などの情報が充実しているため、自分の置かれた状況にあった会社を見つけやすいでしょう。売却や税金に関して相談したいと考えている場合は、ぜひ利用を検討してみてください。

記事執筆・監修

監修者:山口 貴弘(やまぐち たかひろ)

金融系に特化したライター。2級FP技能士として執筆業を中心に活動中。マーケティング会社でWebディレクターを経て、現職は生命保険会社。資産運用や不動産、保険の記事を中心に編集・監修も担当。