相続登記とは

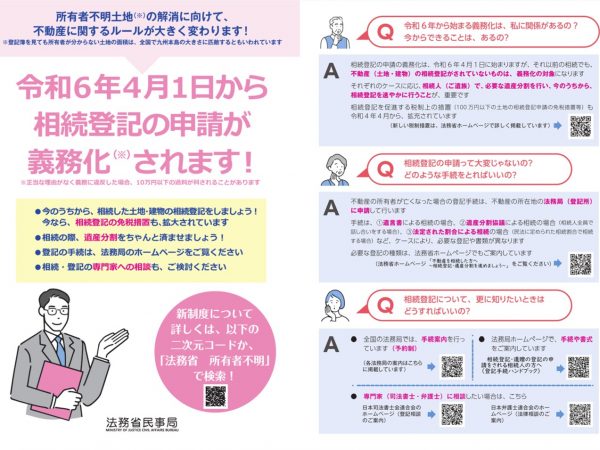

2024年4月1日より、いよいよ相続登記の義務化がスタートする。

相続登記とは、被相続人(死亡した人)から相続人への所有権移転登記のことだ。

相続登記は、実質的には相続した不動産を売却する場合に必要となってくる。不動産の売却で相続登記が必要な理由は、売主(所有者)を明確にするためである。

相続では、特に登記をしなくても所有権は被相続人から相続人へと移転するが、相続財産は一人の相続人に所有権を移転することを決めなければ、相続人の共有で相続されることになる。つまり、買主からすると、相続登記が未了の物件は相続人全員が共有している可能性が存在する物件に見えることになる。

共有物の不動産の売却は共有者全員の同意が必要であるため、相続登記が未了の場合、買主は共有者全員の同意を得なければならない。仮に相続人と思われる人の全員の同意を得たとしても、後から相続人となる隠し子が現れて売却に反対された場合、売買が無効となってしまうリスクがある。

そのため、所有者がはっきりしない相続登記が未了の物件は、買主にとってリスクがあることから、売買は行われないことが通常だ。

よって、相続物件を売る場合には実質的に相続登記は必須となっており、義務化以前であっても行われることが基本となっている。

相続登記の義務化とは

2024年3月31日以前は、相続登記は義務化されていない。

登記は本来、所有者本人の権利を守るために行うものであるから、売却を予定していなくても登記は「行われるはず」という考え方のもとに義務化されていなかった。ところが2024年4月1日以降は、相続登記が義務となる。

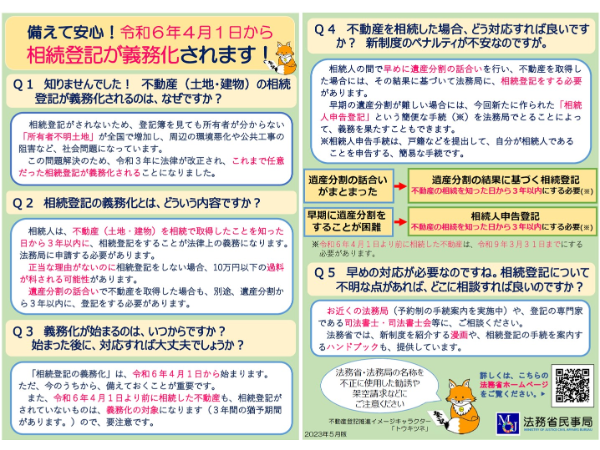

義務化には相続登記の期限が設けられており、期限は以下のようになっている。

(2024年4月1日以降に相続が開始した場合)

自己のために相続の開始があったことを知り、かつ、所有権の取得をしたことを知った日から3年以内

(2024年4月1日より前に相続が開始されている場合)

以下のいずれか遅い日から3年以内

・自己のために相続の開始があったことを知り、かつ、当該所有権を取得したことを知った日

・2027年3月31日

いずれも「自己のために相続の開始があったことを知り」とあるが、これは例えば、縁遠い親戚が亡くなり、近い親族が次々と相続放棄を行ったことで、知らない間に自分が相続人となってしまったようなケースを想定している。

相続登記の義務化の最大の特徴は、2024年4月1日より前に相続が開始された物件も義務化の対象となっているという点だ。通常、このような義務化は改正前の事象は対象から外れることが多いが、相続登記の義務化では改正前に生じた相続も対象となっている。

例えば、明治時代に相続が発生し、その後、何代にもわたって未登記のまま放置された物件でも義務化の対象になるということである。

相続登記が義務化された理由

相続登記が義務化された理由は、所有者不明土地の解消にある。所有者不明土地とは、「不動産登記簿等の所有者台帳により、所有者が直ちに判明しない、または判明しても所有者に連絡が付かない土地」のことである。所有者不明土地は、合計すると国内で九州の面積を超えるほどの土地があるとされており、社会問題化している。

東日本大震災の復興整備事業においては、所有者不明土地が障害となり、復興が進まなかったこともある。また、高速道路を作る際にも用地買収の障害となるケースもある。所有者不明土地の発生は相続登記が未了であることが主たる原因となっており、今後、所有者不明土地を発生させないために義務化が決定されたのだ。

相続登記しない相続人がいる理由

所有者にとって自分の権利を守るほどの価値もないとみなされる不動産の場合、相続登記の未了が生じやすい。

相続登記が未了の物件は、例えば山林等の資産価値が低い物件に多く見られる。資産価値が低い物件で相続登記が行われない理由は、売却しても大した金額にならず、わざわざ登記費用をかけて所有権移転登記をすることが見合わないからだ。

一方で、都市部の資産価値の高い物件は売却を予定しなくても相続登記が行われていることが通常である。不動産には自分の名前が書けないため、登記をしなければ所有権を他人に明示することができない。資産価値の高い物件は、自分の権利を守るために相続登記が行われていることが一般的となっている。

2024年4月1日からの制度

ここでは、ケース別に手続きの仕方について解説する。

2024年4月1日より前に相続が開始されている場合

義務化よりも前に相続が発生している(相続したことを知っている)場合、まず「遺言あり」と「遺言なし」で対応が分かれる。

遺言ありの場合、遺言の内容に基づく所有権移転登記が必要である。遺言による所有権移転登記の期限は、2027年3月31日までとなる。

一方で、遺言なしの場合、対処法は「遺産分割がまとまっているケース」と「遺産分割がまとまっていないケース」に分かれる。

遺産分割とは、主に法定相続割合以外の割合で遺産を分けることを指す。遺産分割のための話し合いを遺産分割協議と呼び、遺産分割協議で決めた内容を書面化したものが遺産分割協議書となる。遺産分割協議書は、遺産分割によって相続登記を行う際の必要書類だ。

遺産分割がまとまっているケースでは、遺産分割協議書の内容に基づく所有権移転登記が必要となる。遺産分割協議書による所有権移転登記の期限は、2027年3月31日までである。

遺産分割がまとまっていないケースでは、まずは遺産分割をまとめる努力が必要となる。遺産分割がすぐにまとまらない場合には、2027年3月31日までに相続人申告登記の申請が必要だ。

相続人申告登記については、次章で解説する。相続人申告登記の後、遺産分割がまとまった場合には、遺産分割の日から3年以内に遺産分割協議書による所有権移転登記を行わなければならない。

2024年4月1日以降に相続が開始した場合

義務化以降に相続が発生した(相続したことを知っている)場合も、「遺言あり」と「遺言なし」で対応が分かれる。遺言ありの場合、遺言により不動産を取得したことを知った日から3年以内に遺言の内容に基づく所有権移転登記が必要となる。

一方で、遺言なしの場合、対処法は「遺産分割がまとまっているケース」と「遺産分割がまとまっていないケース」に分かれる。

遺産分割がまとまっているケースでは、不動産の相続を知った日から3年以内に遺産分割協議書の内容に基づく所有権移転登記が必要となる。遺産分割がまとまっていないケースでは、まずは遺産分割をまとめることが必要だ。遺産分割がすぐにまとまらない場合、不動産の相続を知った日から3年以内に相続人申告登記の申請が必要となる。

相続人申告登記の後、遺産分割がまとまった場合には、遺産分割の日から3年以内に遺産分割協議書による所有権移転登記を行わなければならない。

すぐに相続登記ができないときの対処法

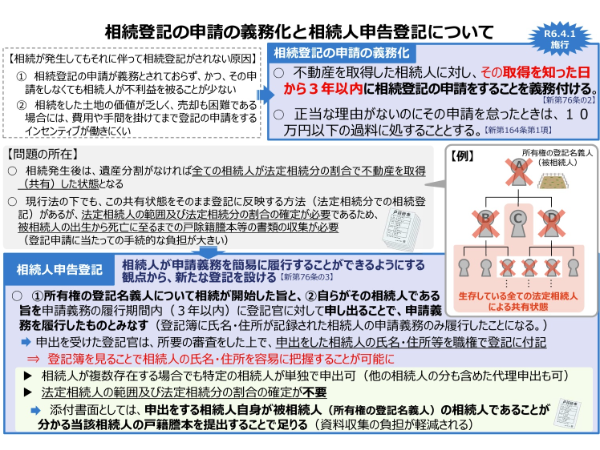

2024年4月1日以降の制度では、すぐに相続登記ができないときの対処法として相続人申告登記という新たな制度が創設された。

相続人申告登記とは、相続登記の義務を果たしたことになる制度だ。2024年4月1日以降は、正当な理由なく相続登記の義務を果たさない場合、10万円以下の過料が定められている。

相続登記では、相続人同士の分割協議がまとまらず、期限までに相続登記をできないこともあり得る。そのようなケースでは、相続人申告登記を行うことでとりあえず相続登記の義務を果たしたことになり、10万円の過料を免れることができる。

相続人申告登記は、単独でも申請することができ、登録免許税も非課税となっている。ただし、相続人申告登記はあくまでも登記簿上の所有者が亡くなっていることだけを公示する制度であり、相続登記そのものではない。相続人の所有権を公示するには相続登記が必要であり、相続人申告登記だけでは売却は実質的にできないといえる。

なお、相続人申告登記によって相続登記の義務を履行したものとみなされる人は、申出をした相続人についてのみとされている。相続人全員が相続登記の義務を履行したものとみなされるには、相続人全員がそれぞれ申出をする必要がある点に注意が必要だ。

過料の問題もあるため、相続人申告登記を行う場合には、相続人全員の連名で相続人申告登記の申請書を作成することが望ましいといえる。