- 家の買い時は総額で考える

- 住宅購入のタイミングは、賃貸費用と購入費用の総支払額で比較検討できます。賃貸の家賃や更新料、購入時の頭金や住宅ローンなど、トータルの費用を算出することで、自身に適した購入時期が見えてきます。

詳しくは、「家の買い時を「支払総額」で考えてみる」をご覧ください。 - 購入と賃貸の費用を比較する

- シミュレーションによると、購入時期が早いほど総支払額を抑えられる可能性があります。住宅ローン完済後は維持費のみになる購入に対し、賃貸は家賃を払い続けるため、長期的に見ると購入の方が有利になる場合があります。

詳しくは、「実際にシミュレーション! 購入「いま」、「5年後」、「10年後」と「ずっと賃貸」の場合で比較」をご覧ください。 - ローン完済年齢から購入時期を決める

- 多くの金融機関では住宅ローンの完済年齢に上限を設けているため、希望する返済期間から逆算して購入時期を考えることが重要です。また、団体信用生命保険への加入を考慮し、健康なうちにローンを組むことも選択肢の1つです。

詳しくは、「住宅ローンはいつまで組める?逆算して考えてみる」をご覧ください。

いつかは欲しいマイホーム。とはいえ、自分たちにとって適した買い時はいつなのか悩んでしまう人も多いようです。

そこで今回は、購入のタイミングを決めるための考え方について、『LIFULL HOME’S住まいの窓口』専属アドバイザーの早志文里(以下、早志さん)にお話を聞いてきました。

早志文里

●職業:住まいの窓口専属アドバイザー

●得意分野:

ご予算が厳しいとお考えの方でも、ぜひ一度ご相談ください! 無理せずに実現できる方法はないか一緒に探します!

●趣味:

登山、キャンプ、アウトドアが好きです。今年の目標は都内近郊の全駅を回って制覇することです!

家の買い時を「支払総額」で考えてみる

―安心して家を買いたい人のために、購入タイミングの考え方について教えてください。

早志さん:住宅ローンをご利用の場合には、支払総額から考えてみてもいいかもしれません。

―支払総額とはなんですか?

早志さん:支払総額は、賃貸物件に住んでいる間にかかる費用と、購入にかかる費用の全てを合わせたものです。購入のタイミングによって、この総額が変わってきます。

具体的にはこのような費用があります。

●家賃・管理費

●更新料 (代表的なもので2年おき。地域によりルールが異なる)

●(場合によっては) 退去費用、引越し代、仲介手数料、新居の敷金・礼金

●頭金、諸費用、仲介手数料

●住宅ローン

●(マンションの場合)管理費・修繕積立金・駐車場代/(戸建ての場合)自己管理で維持費の積み立て

●火災保険料、団体信用保険料、固定資産税・都市計画税 など

賃貸に何年住んでから購入するのか、更新費はどれくらいかかるのか、どのような住宅ローンを組むのかなど、条件によってシミュレーションの結果は変わります。

賃貸と購入、それぞれにかかる費用を現状に合わせて計算してみてください。具体的にはこのようなものを計算に入れてみるといいのではないでしょうか。

支払総額を出す際に計算するもの・家賃×年数

・賃貸の更新回数×更新料

・引越し費用

・頭金

・ローンの毎月返済×返済期間

・毎月の管理費等の支出

もし自分で計算することが大変、面倒だと感じる場合や、計算内容が正しいか不安というような方は、『住まいの窓口』でも簡単なシミュレーションを行うことができます。お気軽にご相談ください。

住まいの窓口に相談する

実際にシミュレーション! 購入「いま」、「5年後」、「10年後」と「ずっと賃貸」の場合で比較

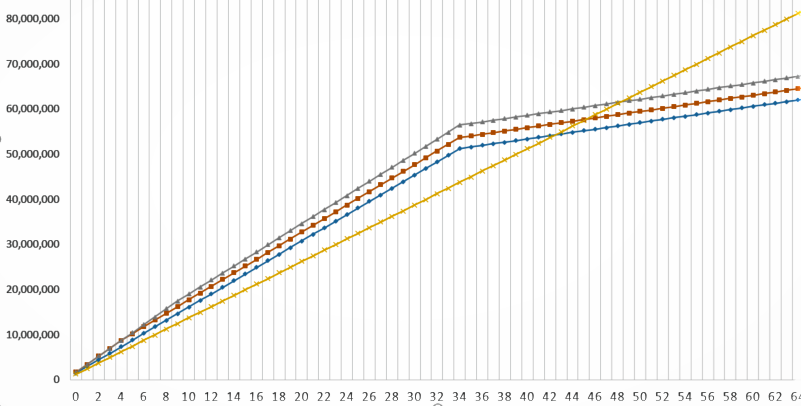

今回は例として、次の4パターンでシミュレーションしてみます。シミュレーションは細かい条件設定によって結果が異なってくるので、参考程度にご覧ください。

ー A:今年買う ー B:5年後に買う ー C:10年後に買う ー D:ずっと賃貸

円 / 経過年数

賃貸時:家賃10万円、2年に一度更新

購入物件価格:3000万円

金利:1.5で固定/ 元利均等返済/毎月管理費や維持費等に3万

A:「いま」頭金なしフルローンで購入する場合、返済期間35年

B:賃貸物件に住みながら「5年後」頭金250万円で購入する場合、返済期間30年

C:賃貸物件に住みながら「10年後」頭金500万円で購入する場合、返済期間25年

D:ずっと賃貸に住む場合

この場合、購入時期が早ければ早いほど費用が抑えられる結果となりました。購入することを決めている場合には、いま頭金なしのフルローンで買った方がいいということになります。

このシミュレーションでは、購入の場合は、月々の返済が9~10万円となっていますが、そのほかにも修繕費の積み立てや管理費の出費があると考え、3万円を足して12万円~13万円の出費があるとしています。

一方賃貸の場合には2年に一回の更新費を24回で割って均すと、毎月10万5千円程度の支払いになります。そのため、ローンの支払いが終わって、しばらく経つまでは賃貸の方が総額が抑えられています。

しかし、賃貸が購入を超えるタイミングがあります。これは、購入が、住宅ローン完済後には維持費や管理費(マンションの場合)などだけになる一方、賃貸では変わらず家賃と更新料がかかるためです。

このように、賃貸と購入で比べる場合、ローンの完済までは賃貸の方が総額が安くなることもあります。

しかし、よほど家賃を抑えてなければ、70歳、80歳と歳を経るにつれ逆転してしまう可能性も十分あります。また、住宅ローンの完済後、居住費が少なくなる購入に対して、賃貸の場合はずっと同じ家賃がかかります。

そのため、賃貸でずっと暮らしていくためには、老後に備えて十分な貯蓄が必要です。「老後の暮らしはどうするのか」ということも考慮して考えてみるといいでしょう。

住まいの窓口に資金計画を相談する

住宅ローンはいつまで組める? 逆算して考えてみる

―そもそも、住宅ローンを組める年齢制限みたいなものはあるのでしょうか?

早志さん: 多くの金融機関の住宅ローンは、79歳までに完済していることが条件です。そのため、35年でローンを組みたい場合には、44歳までにローンを申し込んでいる必要があります。

もし、会社にお勤めの場合には、79歳より早い時期に定年退職を迎えていると思うので、ローンの支払いを何歳まで続けられるか、ということから逆算して家の購入時期を考えてみることも必要でしょう。

―他にも確認しておいた方が良いことがあれば教えてください。

早志さん:年齢制限という程ではないですが、家の購入は、健康なうちの方が安心だという事は言えるかもしれません。

というのも、住宅ローンの借り入れ条件として加入が必要になることが多い「団体信用生命保険」というものがあるんですね。

団体信用生命保険とは、住宅ローンの契約者が返済中に亡くなってしまったり、高度障害状態になってしまったりしたときに、ローンの残額を肩代わりしてもらえる住宅ローン専用の保険のことです。

この保険に入っていれば、住宅ローンの契約者に万が一のことがあった場合でも、残された家族はそのまま家に住み続けることができます。ただ、ご加入時の健康状態によっては団体信用生命保険に加入できない場合もあります。

つまり、いい条件でローンを組めなくなる可能性もあることは、注意しておいた方が良いでしょう。その意味からも、健康状態の良好な時期に、住宅ローンを組んで家を買っておくというのは一つの選択肢です。

『住まいの窓口』では、中立的な立場から住宅ローンの相談ができるサービスの紹介もできます。また、住宅購入のことならどんなことでも相談をお受けできます。お気軽にご相談ください。

住まいの窓口に相談する 注文住宅の資金計画講座よくある質問

Q.1:家を買うタイミングを迷っています。「今」買うのと、頭金を貯めてから「将来」買うのでは、どちらがお得になりますか?

A.1:購入を決めているなら、頭金なしのフルローンでも「今」購入する方が、将来頭金を貯めてから購入するより総支払額を抑えられる可能性があります。なぜなら、家を購入すると、それまで支払っていた家賃や更新料がかからなくなるためです。ただし、これはシミュレーション上の一例であり、金利や物件価格などの条件によって結果は変動します。

Q.2:家を買う場合と、ずっと賃貸に住み続ける場合とでは、最終的にどちらの費用が安くなりますか?

A.2:シミュレーションによると、住宅ローンの返済期間中は賃貸の方が月々の支出は少ない傾向にあります。しかし、70歳、80歳と長生きした場合を考えると、購入した方が総支払額は安くなる可能性が高いです。購入の場合はローン完済後の住居費が軽くなる一方、賃貸は生涯にわたって家賃や更新料の支払いが必要になるためです。

Q.3:住宅購入を考えるうえで重要な「総支払額」には、どのような費用が含まれますか?

A.3:シミュレーションで使われる「総支払額」とは、生涯で住まいに支払うお金の合計です。具体的には、購入するまでの家賃や更新料、引越し費用といった「賃貸の費用」と、購入後の頭金、諸費用、住宅ローン返済額、固定資産税、管理費・修繕積立金(マンションの場合)といった「購入後の費用」をすべて合計した金額を指します。

Q.4:住宅ローンは何歳までに申し込む必要がありますか?

A.4:多くの金融機関では、完済時の年齢を「満80歳未満」などと定めています。そのため、たとえば35年ローンを組む場合は、44歳までに申し込む必要があります。ご自身の定年退職の年齢なども踏まえ、無理なく返済できる期間から逆算して申し込み時期を検討しましょう。

Q.5:健康状態が住宅ローンの審査に影響すると聞きましたが、本当ですか?

A.5:はい、影響します。多くの住宅ローンでは「団体信用生命保険(団信)」への加入が必須です。これは、契約者が亡くなったり高度障がい状態になったりした場合にローン残高がゼロになる保険ですが、健康状態によっては加入できません。その結果、組める住宅ローンが限られてしまう場合があるため、健康であることも購入タイミングを考えるうえで重要な要素です。

Q.6:老後の住まいを考えると、購入と賃貸のどちらにメリットがありますか?

A.6:老後の安心感を重視するなら、購入にメリットがあると言えます。購入した場合は、住宅ローン完済後の住居費が固定資産税や維持費などに限定され、負担が軽くなります。一方、賃貸は年金生活になっても家賃を払い続ける必要があり、家計を圧迫する可能性があります。

Q.7:初めて家を買う人は、だいたい何歳くらいの人が多いのでしょうか?

A.7:国土交通省の調査によると、初めて住宅を購入する年齢層で最も多いのは、新築(注文住宅、マンション、建売住宅)では30代、中古(一戸建て、マンション)では40代となっています。

Q.8:家を建てようと決めてから、実際に住み始めるまでどのくらいの期間がかかりますか?

A.8:家づくりの進め方によって異なりますが、たとえば注文住宅の場合、土地探しからプランの決定、建築、そして引き渡しまで、半年から2年ほどかかるのが一般的です。希望の入居時期がある場合は、そこから逆算して計画的に準備を進めましょう。

更新日: / 公開日:2018.08.01

ランキングページ

ランキングページ  不動産用語集

不動産用語集 タイアップ記事広告

タイアップ記事広告